Tiré algunas puntas para ver si alguno picaba sobre lo que se decía en este post de Rib, puede haber pasado que no hayan entendido el inglés en que estaba escrito, puede que no les haya interesado pero ante eminente venida de Cristina a la patria sojera y la persistente caída del precio de la soja, se hace imprescindible alertar sobre lo que se cuenta en ese post. La cosa parece desapercibida hasta por la prensa campera, el domingo leí detenidamente La Nación pero no aparece mucho, ver acá, acá, algunos en el gobierno ya empiezan a preocuparse

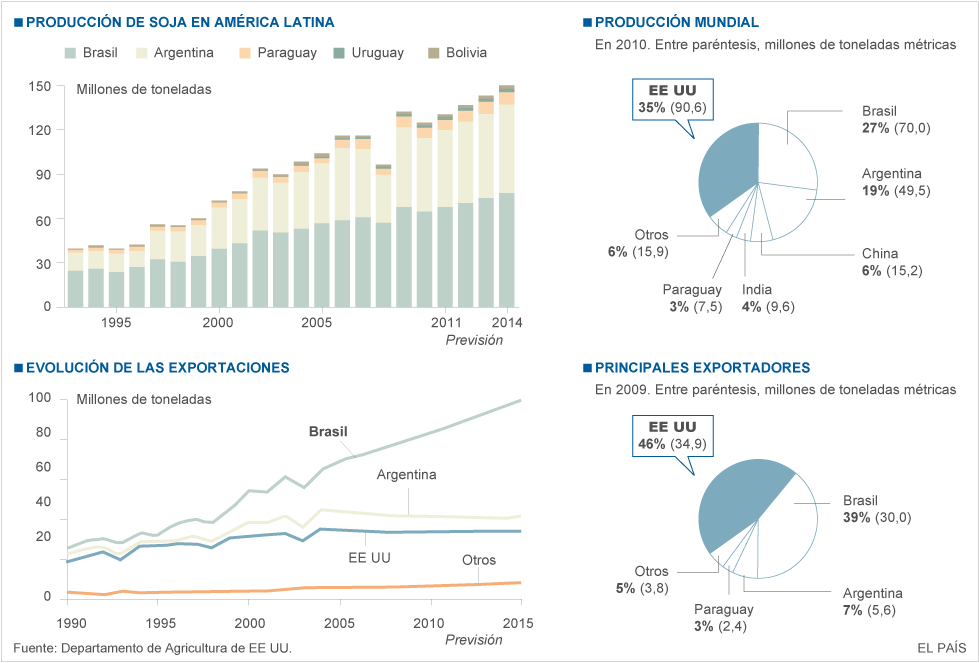

En Argentina, el Gobierno se mantiene en silencio, aunque con un ojo muy atento a la marcha del mercado de la soja, del que depende una parte importante de sus ingresos anuales (las exportaciones tienen un 35% de retención fiscal). La soja, al que muchos llaman “el oro verde”, cotizó el jueves en el mercado de futuros de la Bolsa de Chicago entorno a los 449 dólares, un 16% menos de lo que cotizó a principios de este mes, y lejos de la cifra récord que alcanzó el pasado mes de agosto, cuando superó los 534 dólares. Las previsiones, según los analistas del sector, es que puede seguir bajando hasta unos 440 dólares.

En 2008 L. RANDALL WRAY escribió este paper THE COMMODITIES MARKET BUBBLE donde trataba la burbuja que se había armado alrededor de los commodities en cuya actuación estelar se encuentra su señoría La soja y el aceite de soja.

Dice Randall Wray:

Desde 2004 al 2008 hemos experimentado la mayor burbuja de commodities que el mundo haya experimentado jamás. Si se miran a los top 25 que se negocian en el mercado, encontrarán precios que se han duplicado durante ese período. Para los Top 8, el precio de la inflación ha sido más espectacular:

De acuerdo a un análisis realizado por el estratega de mercado Frank Veneroso, durante el curso del siglo XX, ha habido solo 13 instancias en las cuales el precio de un commodity en particular rosó el 500% o más. Por ejemplo, el precio del azúcar tocó el 641% en 1920, y el mismo año, el precio del algodón rosó el 538%. […] Ahora, si miramos al boom de los commodities, ya hay ocho commodities cuyo precio ha subido hasta alcanzar el 500% o más hasta finales de junio. “ y cita algunos ejemplos donde incluye productos agropecuarios como el trigo.

“Tomen los Top 33 commodities que se comercializan mundialmente- de todo desde oro hasta petróleo o caucho, yute, madera y algo llamado fosfato de diamonio. A lo largo de los pasados 110 años, el índice de precios de estos commodities ha decaído a una tasa anual del 1.2%. Mas allá que la demanda de estos 33 commodities se haya incrementado mucho a lo largo del siglo, las nuevas tecnología de producción mas una satisfactoria exploración han hecho declinar la tendencia de los precios.

Sin embargo – y esto es lo sorprendente- la desviación de la tendencia sigue una distribución normal; y tenemos justo casi la chance de una bola de nieve en el infierno de encontrar desviaciones que están apartadas tres o cuatro desviaciones estándar de la media.

[…] Sí las burbujas de los commodities suceden, pero eventualmente la realidad las sitúa y las vuelve a su valor. No tenés eventos de 3, 4 o 5 desviaciones estándar. Un precio 4 desviaciones estándar cae fuera del 99,994% de probabilidades –1 en 100.000 años; cinco desviaciones estándar sucede una cada dos millones de años.

Desviaciones estándar |

Commodity |

|

5 |

Acero |

|

4 |

Carbón, Cobre, Maíz y Plata |

|

3,5 |

Sorgo, Paladio y Caucho |

|

3 |

Lino, Aceite de palma, Poroto de Soja, Aceite de coco y Níquel |

|

2 |

Yute, Algodón, Uranio, Hojalata, Cinc Photosh ( no se qué es) y Lana |

Últimamente se ha hecho conocida la Teoría del cisne negro, teoría desarrollada por Nassim Nicholas Taleb en su libro para explicar según Wikipedia:

Un papel desproporcionado de alto impacto, difícil de predecir, y los eventos extraños que están fuera del ámbito de las expectativas normales que se pueden esperar en el ámbito de la historia, la ciencia, las finanzas y la tecnología

La no computabilidad de la probabilidad de los eventos raros consecuenciales utilizando métodos científicos (debido a la naturaleza misma de las probabilidades pequeñas)

Los sesgos psicológicos que hacen a las personas individual y colectivamente ciegas a la incertidumbre e inconscientes al rol masivo del evento extraño en los asuntos históricos.

Estamos teniendo eventos que ocurren cada 10.000 años sucediendo a diario. Puede que esto suceda con burbujas como los prestamos NINJA, Pero aquí se trata de commodities, son sustancias reales. Barriles de petroleo que alguien necesita. Maíz que se convertirá en grasa de cerdo o de novillo o gasolina para los automóviles. Hay una verdadera demanda sobre los mismos, y alguien los tiene que producir

Lo llamativo de todos estas alzas en los precios es que es muy raro que ocurran individualmente, todos juntos al mismo tiempo es sencillamente imposible que suceda, no puede pasar. No en la vida de nuestro planeta o del sol.

Pero ocurrió. Alguien podría culpar a China por eso pero veamos:

Aquí está la razón. Créase o no el mercado de los commodities es muy pequeño, excepto (adivinen para quién) para LA SOJA, el petróleo y el maíz, el resto es diminuto. […] Pangan aunque sea una pequeña porción del dinero que se maneja ( en los Fondos de Pensión) dentro de los mercados de los commodities ( a termino) y volaran los precios.

El arma de elección son los contratos a futuro -en esencia compran commodities para la entrega a termino (un par de meses a partir de ahora). Cuando maduran, no se opta por la entrega sino por vender el contrato a alguien que realmente quiere el bien, y el beneficio se lo vuelca en otro otro contrato a futuro. Esto es lo que los fondos de pensiones, etc, han estado haciendo. Si los precios suben, usted siempre gana en la cadena (se venden por más de lo que pagó).

Si el precio baja

Usted y todos los fondos de pensiones y los otros clientes de Goldman Sachs (hacen lo mismo). Quiero fijar la suba a un precio esperados, así me convierto en un feliz vendedor de productos a futuro. Si los precios bajan, no me importa, he fijado el aumento de los precios y tengo el derecho de vender el producto al precio más alto. Y así, aun cuando los precios se han apartado de todo fundamento, los productores siguen vendiendo contratos a futuro para fijar precios más altos.

Yo gano, vos ganás, todos ganamos con la apreciación.

Para hacerla corta dice que ahora la cosa está por explotar, mientras los precios suben, el consumo se cae por sustitución, conservación y por productos que se comienzan a producir en paralelo. El mundo real comienza a emerger.

No importa lo que lo desate, el invierno nuclear de los commodities está por suceder.

Charly, yo creí que estaba con Thinner, pero veo que se fue con Carrió :)

Respecto del punto en sí sobre la especulación de las commodities, yo lo publiqué el 11/07/08 (pleno quilombo garca) aquí(1), basado en las declaraciones que había hecho pocos días antes un broker «arrepentido», Michael W. Masters –del Masters Capital Management LLC- ante el Comittee on Homeland Security and Governmental Affairs del Senado Estadounidense (2,3) el 20/05/2008 y el 24/06/2008.

En una explicación bastante sencilla, el tipo dice que si bien el mercado físico de las commodities es bastante grande, el mercado DE FUTUROS sobre esas commodities es extremadamente pequeño. Cosa que si alguien pone o saca, digamos, 10 mil millones, los precios se disparan para un lado o para el otro. Y ahí es donde estallan los planetas. Pero está mejor explicado que en este post, donde se mete al reverendo botón una curva de Gauss que no tiene un pomo que ver con el objeto de estudio. Es maomeno como medir la humedad con un reloj.

O sea, confirma lo dicho, pero batiendo la posta. De lectura altamente recomendada para entender cómo funciona la cosa y porqué puede estallar la burbuja con sólo introducir «ruido» en el mercado de futuros.

(1) http://centroizquierda.blogspot.com/2008/07/aqu-estn-estos-son-ii.html

(2) http://hsgac.senate.gov/public/_files/052008Masters.pdf

(3) http://hsgac.senate.gov/public/_files/062408Masters.pdf

Me ocupó el post, yo vendo de la ingeniería y a mi me encanta Gauss, de economía no se un pedo. Me pareció que estaba clarito, tel vez la traducción sea mala pero creo que se entiende la base.

De todas forma bienvenida la contribución.

Che pero los dos trabajos son contemporáneos y trabajan sobre el mismo gráfico

Fetivamente, no me había fijado en la fecha del link que aportás. Debe de ser algo posterior, porque cita a Masters (Masters y White?)

Pero en cualquier caso, bate la posta en que el problema no se centra en el mercado físico (o disponible), sino en el micro-mini-market de los futuros. Es decir, un bicicleteo de papeles, como siempre.

carlie,como otros,supongo bien intencionados,alertan sobre la dependencia economica que «padecemos»respecto a la venta de nuestras materias primas.Es cierto y preocupante,pero hoy,justo en Venado Tuerto,la presi expuso su propuesta sobre el desarrollo industrial,necesario para superar esa situacion.Ademas,y valga mi autocritica sobre el»presentismo»de las acciones de gobierno,mostro un plan para varios años,basado sin duda en su conviccion de una intervencion estatal en materia economica.Para mi estuvo casi brillante.

A mi me resulta interesante aunque, o quizá por eso, no entiendo un pomo, me sirve para entender alguito más. Pero el problema que me surge de lo que sí entendí, es que si se trata de una burbuja por los mercados a futuro y, sea que se regula la comercialización de estos papeles, sea porque se pincha y estalla la burbuja, no veo las previsiones en la caída de los precios. Quiero decir, preguntar: a cuánto se cae el precio de la soja? Independientemente del problema fiscal para nosotros por las divisas por ese concepto, esa caída para los productores se puede compensar con baja de retenciones? Existe o se puede implementar la industrialización del aceite de soja? (creo que no lo suficiente) Tienen que diversificar y pasarse al maíz p.e.? Si se cae una commodity simultáneamente caen varias porque la especulación de mercados de futuro para por el mismo concepto?.

Se puede compensar esto con previsiones privadas o es únicamente el Estado quien debe tenerlas y empezar a negociar/debatir/acumular fuerza en ese sentido para tener alternativas reales llegado el momento?

Soy demasiado lineal y lo que planteo es mear fuera del tarro e iban a otro punto?

Saludos

En tema es que el kirchnerismo no instituyó ninguna parte del estado capaz de intervenir directamente como la Junta Nacional de Granos.

Otros aportes interesantes se gan en la versión de mi blog http://carlosboyle.blogspot.com/2011/10/el-top-8-de-los-commodities-festival-de_03.html

Isabel: No es cuestión de maíz, cuando se cae una, se caen todas.

bueno,pero entonces,falta intervencionismo estatal….

El estado argentino no puede hacer nada si se da un escenario de pinche general de commodities. Ni con JNG, ni sin JNG.

Pero no creo que eso suceda, salvo que se arme un quilombo grande en China, o si EEUU decide discontinuar el etanol.

De todos modos ya bajó un 20%, y no sería extraño que caiga otro 20%. Sería volver a los niveles de fin de 2008. El tema es hasta que punto el «modelo» se acostumbró a ese nivel de ingresos, y a como van a interpretar los operadores del mercado esa dificultad en el ingreso de divisas.

el ESTADO PUEDE HACER MUCHO,Y CREO QUE LO ESTA INTENTANDO,SI BUSCA OTRO TIPO DE PRODUCCION Y DESARROLLO QUE DISMINUYA LA DEPENDENCIA RESPECTO A LOS CONMODITIES.

Estamos de acuerdo pero no grite

fue la P.C.