Las finanzas son la nueva forma de la guerra –pero sin los gastos de mantener fuerzas armadas ni la incomodidad de ocupar a anfitriones mal predispuestos. Es una competencia de creación de crédito para comprar recursos extranjeros, bienes raíces, infraestructura pública y privada, acciones y deuda de empresas. ¿Quién necesita a un ejército cuando podés lograr el objetivo de siempre (apropiarse de riqueza monetaria o en activos) simplemente utilizando estrategias financieras?

Michael Hudson, Counterpunch, Octubre de 2010

En momentos de decisiones difíciles, suele ser útil repasar el listado de los objetivos últimos que se buscan, para desde ahí desarmar y repasar la lógica implícita en nuestro plan de acción vigente. Una vez reevaluadas las premisas, llega el momento de confirmar o de repensar la estrategia. Este es un post largo, pero esperamos que la inversión de tiempo en su lectura redunde, para quienes no se especializan en economía, en comprender la complejidad y la relevancia de la decisión que debe tomar el gobierno frente a la imposición que intenta el poder económico-judicial-militar norteamericano.

1. Los mandamientos populistas

Supongamos –equivocadamente y por un momento- que todo gobierno busca mejorar el estándar de vida de toda la población. Para lograr esto es necesario, ante todo, que el desempleo sea bajo, dado que la escasez de empleados disponibles es el principal determinante de los salarios altos, es decir del poder del trabajo por sobre el del capital. Para lograr bajo desempleo, a su vez, es necesario lograr ciclos prolongados de crecimiento de la economía, es decir de la producción y de la productividad. Hasta acá, digamos con diplomacia, hay un acuerdo generalizado, un consenso republicano.

Pero comienzan ya aquí las diferencias conceptuales entre derecha e izquierda (diferenciando y simplificando con estos conceptos a quienes creen en una menor o mayor intervención del estado en el funcionamiento de la economía). La izquierda postula que una mejor distribución del ingreso lleva a un mayor crecimiento económico – un libro hoy muy de moda sostiene un punto que deriva en este supuesto, y es justo reconocer que el kirchnerismo lo repite, sin tanta prensa, desde hace once años. La izquierda plantea también que el comercio exterior regulado y protegido lleva a mejor empleo, mayor producción y por lo tanto a menor pobreza. La izquierda cree, además, que es esencial un estado fuerte y activo que intervenga en el comercio interior y en la organización de la estructura económica, con el fin de mejorar la diversificación, las desoligopolización y la competitividad de nuestros sectores productivos –es decir, lograr que las empresas que trabajan en Argentina, sean pymes o multis, produzcan más y mejor empleo.

La izquierda, además, postula que es esencial avanzar hacia un estado grande, es decir en torno al 50% del PBI (son muy pocos los países que ya han llegado ahí). Esto con el fin de compensar las desigualdades propias de las sociedades capitalistas. Desigualdades que, ojalá, algún día, serán superadas desde raíz por la difusión de sistemas de organización social libertario-comunistas, verdaderos autogobiernos de las masas. Pero a la humanidad le falta tanto para llegar ahí que detenerse en ello deja de ser acción política, para convertirse en placer reflexivo.

Es relevante apuntar que este objetivo, el de llegar a estados grandes, no se basa exclusivamente en el supuesto ya mencionado, referido a que una mejor distribución del ingreso genera mayor crecimiento. En realidad, la justificación fundamental detrás de la voluntad de un estado grande es, por supuesto, de índole moral. Lo que plantea la izquierda es juntar recursos de quienes más tienen para mejorar la protección y promoción de lxs más débiles. Esta es una idea obvia para muchxs, pero subversiva hasta hacerles doler todo el cuerpo a lxs darwinistas de este mundo. De hecho, este viejo concepto, este potente meme, es el clivaje principal que organiza las identidades políticas de estos tiempos. Casi todo lo demás son detalles.

2. Perspectivas del populismo argento

Dicho esto, repasemos los resultados de los once años de gobierno nestorcristinista. Es un dato innegable e incluso sorprendente el crecimiento del estado, que está en torno a diez puntos del PBI. También son innegables los avances en la tasa de empleo y en el poder adquisitivo de los ingresos de sectores mayoritarios de la población (en buena parte gracias al mayor estado). Lo que también es innegable, sin embargo, es que el crecimiento real de los salarios, jubilaciones y transferencias ha tenido importantes retrocesos desde la disparada inflacionaria de 2011-2013. Esto se reflejó en el lamentable resultado electoral de 2013. Lamentable no por la derrota en sí, dado que el peronismo K bien podría ser suplantado por otro y más eficaz modelo distribucionista, sino porque los tres sectores que quedaron con alguna chance de competir por la Rosada son todas manifestaciones ranciamente liberales, financiadas por el capital y organizadas por sus grandes medios -pero ojo: fortalecidas, hasta tener posibilidad de ganar, por nuestro gran error, el incremento de la inflación.

No es la inflación, claro, nuestro único traspié relevante de estada década y pico de notables avances culturales, políticos y económicos. El déficit energético que nos supimos conseguir ha sido una gran imprevisión en la planificación estratégica que, aun sí en vías de repararse, nos cuesta casi lo que nos ahorramos en pago de intereses gracias al desendeudamiento. Lograr que las industrias automotrices, electrónicas y químicas, entre otras, tengan menos déficit comercial también son cuestiones pendientes que tienen graves consecuencias. En general, puede afirmarse que mejorar la diversificación, desoligopolización y nacionalización de nuestra economía son áreas en los que falta mucho avance. Y que además y como veremos, son generadoras directas del problema más urgente, la escasez de dólares, por lo tanto del problema inflacionario. A pesar de estas falencias, negar la vocación industrialista del kirchnerismo es una tontería o, más a menudo, una intencional desinformación. Además, es evidente que son problemáticas que para ser solucionadas requieren de décadas de trabajo junto a, pero también en contra de, el capital.

De todos modos, hay que saber priorizar. La continuidad de un gobierno intervencionista y distribucionista luego de las elecciones de 2015 no depende directamente del indispensable avance en estos y otros campos, sino del combate a la inflación, es decir a la pérdida del valor real de los salarios. Si no solucionamos este problema, retornará en breve un gobierno que elija la eterna salida del endeudamiento público masivo -salida fácil en el corto plazo, suicida en el largo y cipaya en todos los plazos. Y así pronto –y como quieren los buitres, la corte suprema de Estados Unidos y, como veremos, mucha gente que encuentra prensa en los grandes medios de acá- estaremos emitiendo deuda para pagar deuda. Bien se sabe que esta es la receta del desastre, sea lento o rápido, individual o nacional. Sin embargo -y como duele enterarse de esto- este comportamiento irracional es algo que en estas colonizadas tierras se hizo casi siempre -aunque, vaya, un detalle no menor: no se toma deuda (en dólares) para pagar deuda (en dólares) desde el default de 2001.

Hay que seguir bajando la inflación, a la vez que se mantiene el nivel de empleo que, gracias a varias acciones presentes y pasadas del gobierno, se viene manteniendo, aunque a los golpes, y amenazado. Esto es bien difícil, como veremos, por las condiciones de negociación que quiere imponer el capital. Es que en realidad es conveniente asumir que a ellos, al capital, no les conviene un país normal. En contraste, la inflación es la principal debilidad de los gobiernos distributivos, aquellos que buscan quitar algo a la cima para repartir mucho en la base, o sea aquellos que no creen en las promesas de prosperidad y justicia que postula el libremercadismo.

3. La inflación, parte I

Para pensar una estrategia desinflacionaria es esencial comprender antes que la suba generalizada de precios nominales no inquieta realmente a quienes manejan el dinero grande, es decir a los bancos y las multis (y a los sojeros). La inflación es un gran negocio del capital. Por eso la genera. Sobre todo cuando se siente amenazado, es decir cuando no se lo seduce -como sí lo hacen en cambio, y entre otros, el modelo peruano o el mexicano. Todo el ruido granmediático anti-inflacionario es, primero, para distraer, asustar y enojar a la tribuna, y así hacerla comprar dólares –es decir, lograr que el resto de la manada haga lo que propone el macho alfa. Segundo, lo dicen, o más bien lo gritan, para mantener caliente la cosa, es decir para que nadie se sorprenda mucho cuando los formadores de precios decidan el nuevo “salto inflacionario”, como ese que hubo a fines del año pasado, justo para festejar el retroceso electoral del populismo K.

Precios Cuidados (PC) es una evolución inteligente de los necesarios pero finalmente fallidos controles intentados por Guillermo Moreno. Tiene las características de una gran defensa, siendo su principal pilar (creemos, pronto será testeado) el haber logrado apoyo popular, algo que tiene preocupado al poder económico. Por ahora, el plan antiinflacionario en general, y PC en particular, viene bien. Tengamos presente la serie de inflación mensual desde enero: 3,7; 3,4; 2,6; 1,8 y 1,4. Pero el partido no lleva ni diez minutos. PC puede caer. De hecho, atacar PC es una de las estrategias que pronto intentarán, a través del desabastecimiento -si es que antes no logran instalar una defaultística sensación de caos que les permita una nueva disparada del dólar. O a menos que se dé el escenario que ellos desean, el escenario al cual parecen apostar en estos días, y del cual ya hablaremos.

Si se hace una rápida o crédula lectura de los grandes medios, la inflación -dicen desde siempre lxs infinitos consultores y economistas con prensa- es resultante de la emisión de moneda sin respaldo. Es decir, sin respaldo de algo que para los financistas de esos consultores y para los promotores de esos economistas realmente valga -es decir, y en esta época que nos toca, de dólares, de esos que cuentan con respaldo en Washington. Te muestran entonces gráficos y te dicen, en general de mal tono: ¿ves? A más emisión del BC, más inflación. A lo cual se les responde (pero sin que se entere casi nadie): che, correlación no implica causalidad. Y entonces les citás mil casos presentes y pasados de lentas o rápidas pero siempre enormes expansiones de la masa monetaria, sin inflación. Pero no, tampoco eso convence, ni a ellxs ni a lxs editorxs de los grandes medios.

Sin embargo, esto es interesante, y previsible dada la correlación, algo de cierto hay en el verso eterno. Lo que sí es verdad es que los formadores de precios disparan la inflación porque tienen un exceso de pesos. Bueno, en realidad, esto es así a veces. Otras veces (y muchas por ambas razones en combinación), disparan la inflación como forma de debilitar un proceso político que puja por salarios altos, como demuestra este esencial estudio del Ciges, gracias al cual sabemos de aumentos inexplicables (en tiempos de la 125) de precios base de la economía, bienes que afectan simultáneamente a varias cadenas de producción (en este caso, acero, cemento, aluminio). Aumentos de precios de hasta 350%, emanados de unas pocas y gigantes empresas, con posiciones dominantes en sus mercados.

Sirve insistir: hablamos de los que tienen plata de verdad, los que mueven el amperímetro del mercado de cambio de moneda, es decir las grandes empresas a las que poco les interesa el país, pero que mucho les interesa transformar sus millonarias ganancias en dólares. Para luego transferirla a las casas matrices y/o fugarlas a las más de 80 guaridas fiscales en disponibilidad (el destino final, en todo caso, siempre son las guaridas, donde se estima que hay fondos equivalentes al 8% del PBI mundial, una cifra que, si se lo piensa, es asombrosa).

Es entonces importante, por no decir esencial, acostumbrarse a que cada vez que se lee o se escucha “la inflación seguirá siendo alta”, lo que hay que en realidad leer o escuchar es “sabemos que no les alcanzarán las reservas, los dólares”.

4. El chanchito nac&pop

La clave es entender que pasa con el Banco Central (BC), la alcancía de los estados nacionales. Como decíamos, el problema del capital, y por lo tanto nuestro, es que al BC no le alcanzan los dólares para cambiar todas las ganancias que aquel acumula en pesos. Esta diferencia es la verdadera grieta de la sociedad argentina, la que divide al gobierno electo de las elites que manejan el dinero grande. Y es la verdadera causa de las -en apariencia incomprensibles- furias, injurias y mentiras diarias que emanan innumerables “periodistas” que consiguen laburo en la prensa financiada por el sector privado. Y que así generan –nunca sobra recordarlo- lo que es quizás el problema político esencial de nuestra época, es decir el dificultar una convivencia más pacífica, que permita ir creando un estado grande y fuerte en simultáneo a un crecimiento económico gradual y estable.

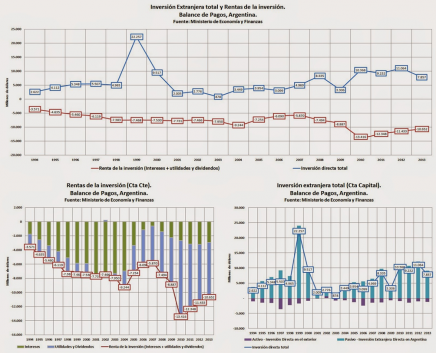

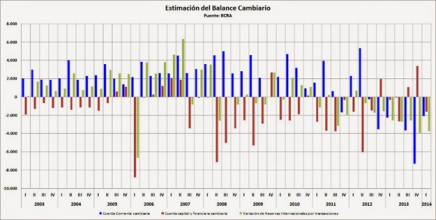

Si poder darles todos los dólares que quieren es el precio de la civilidad, mejor ver entonces cómo funcionan las cuentas del BC. Lo primero a comprender es que la cantidad de dólares en el BC es función de la balanza de pagos, es decir del resultado de las transacciones monetarias entre el país y el resto del mundo. Esta balanza, a su vez, depende de varias variables, las principales las veremos a continuación. El resultado final de la cuenta, en un país con tipo de cambio regulado, es siempre cero, lo que significa que un déficit de divisas se verá compensado o por el descenso de la reservas del BC o por el incremento de su deuda. Es decir, el balance del Central es el termómetro de la balanza de pagos. Nos dice, en dólares, cómo nos fue con eso de relacionarnos con el resto del planeta. Pedimos ahora prestados unos gráficos a un blog amigo de la casa para que se comprenda mejor esto.

5. Comportamientos Especulativos

Una primera variable a tener en cuenta es el resultado de la balanza comercial, es decir de la diferencia entre exportaciones e importaciones (y más precisamente, del financiamiento de las operaciones de comercio exterior, el denominado balance comercial cambiario). Si se exporta (y efectivamente entran los dólares cobrados) más de lo que se importa (y efectivamente salen los dólares pagados), el impacto sobre la balanza de pagos, por lo tanto sobre las reservas, será positivo. Como puede verse en las barras verdes del primer gráfico, desde la mega devaluación de 2002 el resultado viene siendo fuertemente positivo, lo cual no sólo se debe al cambio de precios relativos, sino también al aumento de precios de nuestros productos principales -el famoso “viento de cola”, al cual los grandes medios atribuyen la totalidad -y más también- de los méritos de la década ganada.

Este superávit ha sido clave para evitar devaluaciones bruscas, al menos hasta la instalación del cepo, a fines de 2011, cuando nació el blue. Y sigue siendo clave para tener alguna chance de ganarle a la inflación. Pero ojo: el superávit comercial viene cayendo fuerte desde 2012. En 2013 fue 3200 millones menos que un año antes. Y en los primeros cinco meses de 2014 hubo un saldo positivo de sólo 2300 millones de dólares, lo que implica una reducción del 41% respecto de igual período del año anterior.

Mientras, e igual de grave, el superávit comercial cambiario “pasó de un positivo de 14.700 millones en 2012 a sólo 1800 millones el año pasado, fruto de una caída en los cobros por exportaciones y un significativo aumento en los pagos por importaciones”. Esto frente a un superávit del comercio de bienes en ese mismo año, e independientemente de si se pagan o cobran, que alcanzó un valor cercano a los 9000 millones. La enorme diferencia entre lo vendido/comprado y lo cobrado/pagado se explica por las expectativas (luego y como siempre autocumplidas) de devaluación. A tal “comportamiento especulativo, que se produjo en el segundo semestre (…) deben sumarse los más de 4500 millones «ahorrados” en granos, guardados en silos y silobolsas”. El profesor Heller le dice comportamiento especulativo. En los blogs se lo tiende a llamar golpe económico –fallido, en este caso, pero quizás sólo por ahora, dado que dejó cuantiosos daños.

Lo del campo, su desaporte a la causa del desarrollo nacional, no es menor: “(frente al boom importador) los productores primarios exportaron en 2013 sólo por la misma cantidad que en 2012. El dato adquiere relevancia si se tiene en cuenta que la cosecha del campo marcó un pico de 105 millones de toneladas el año pasado, contra los 90 millones de la campaña anterior. Así, el complejo agropecuario dejó de exportar oleaginosas (soja) por 6000 millones de dólares, especulando con el valor futuro del tipo de cambio oficial”. O sea, un comportamiento especulativo que nos salió 1500 millones más caro de lo que se estimaba en la cita anterior. Ah, y acá dicen que en total el campo tiene guardados unos 19 mil millones de verdes en granos. Casi el total de nuestra reservas en el chanchito, una vez deducidos los pasivos.

Otros elementos fundamentales del deterioro de la balanza comercial son los ya mencionados grandes déficits de bienes automotores, químicos y electrónicos, fruto del boom de consumo que lleva varios años, pero también de las estructuras productivas que arman las multis, siempre racionalmente orientadas a maximizar el interés de sus pocos y lejanos dueños. A eso hay que sumarle el también ya lamentado déficit energético, con compras de combustible que ascendieron a doce mil millones de dólares el año pasado (fueron 347 millones cinco años atrás), produciendo un déficit de más de la mitad de aquella cifra.

Con los autos el tema es particularmente grave. El balance comercial en 2013 nos dio negativo en nueve mil millones de dólares, una fortuna para nuestra alcancía, y esto a pesar de que somos el veinteavo país que más autos fabrica. Y también a pesar de los varios planes que se vienen implementando para mejorar el porcentaje nacional de autopartes (un buen ejemplo de lo difícil que es torcerle el brazo a las multis). Habrá que ver el impacto del temporario convenio con Brasil, firmado hace unos días, y más aún el del protocolo por cinco años a firmarse dentro de un año. Por último, aquí hay una útil y breve serie de posts que muestran cómo sofisticar la planificación estratégica en el sector minero mejoraría no sólo la calidad del empleo sino también el balance del BC.

6. Colonialism Not Dead

Las barras naranjas del gráfico uno, esas que todas y cada una apuntan para abajo, muestran otro determinante clave de la balanza de pagos. Se trata de una de las fuentes eternas de drenaje de divisas de nuestro país y de tantos otros que tampoco nunca fueron centro de algún imperio: las denominadas rentas de la inversión, o sea el vuelto de la -por los grandes medios y los diarios financieros siempre tan promovida- inversión extranjera.

Algunos datos sobre estas rentas: a) las utilidades remitidas por las multinacionales de América Latina y el Caribe se multiplicó cinco veces y media entre 2002 y 2011; b) en Argentina -ver el gráfico dos, que vale la pena mirar despacio- desde 2003 y hasta 2011, el giro de utilidades ha crecido a un ritmo vertiginoso. El salto más importante se dio durante 2008, el año de la 125, el año que se dieron y nos dimos cuenta que lo de agrandar el estado es agrandar la nación venía bastante en serio; c) el envío de plata a las casas centrales ha superado con creces a las registradas durante la convertibilidad: entre 2003 y 2011 sumaban una salida de más de USD 70.000 millones (3,1% del PBI del período), contra USD 57.500 millones de los 8 años anteriores (2,5% del PBI). Esto a pesar de que “mejoró notablemente el coeficiente de reinversión de utilidades (con respecto al total de ganancias obtenidas) el cual pasó de un paupérrimo 11% de promedio durante la convertibilidad a cerca de 34% en el último bienio”. Y esto a su vez y en parte se explica porque los márgenes de rentabilidad se duplicaron con respecto al período 1996-1998; d) en 2001 y 2002, bienio inolvidable para la argentinidad, donde cada peso servía, se llevaron por estos conceptos (es decir por derecha, ya mencionaremos otros canales) más de quince mil palos. En fin. Say no more. O sí, mejor sí, sigamos procesando datos.

Respecto de la contracara de las utilidades, la inversión extranjera, si se limpia el pico de 1999 (compra de YPF por Repsol), el promedio de 1992 a 2001 da USD 5.800 millones contra USD 5.400 entre 2003 y 2010. Es decir –y por favor avisenlé a lxs relatistas granmediáticos- sin diferencia relevante. Justamente la YPF de Repsol fue, como sabemos y hasta hace bien poco, el emblema principal del saqueo, llevándose hacia más allá del Atlántico mil millones al año, mientras sin pausa y sin vergüenza disminuía las inversiones. A partir de fines de 2011, luego de la reelección de CFK, comenzaron a introducirse controles, que derivaron en la útil reforma de la Carta Orgánica del BC. Sin embargo, si bien cambió la tendencia desde entonces, los flujos siguen siendo deficitarios, llegando en 2013 a más de tres mil millones de dólares.

Es importante saber que las multis envían, desde ya, mucho más dinero del que declaran oficialmente. Esto se hace a partir de dos mecanismos principales: la “re-facturación, en la que las empresas falsifican documentos para que sus ganancias aparezcan en paraísos fiscales”; y “el llamado precio de transferencia. Las empresas comercian sus productos entre sus propias subsidiarias para pagar en la jurisdicción donde el impuesto es más bajo”. Los precios de transferencia le cuestan a los estados nacionales de este mundo un billón de dólares anuales, casi lo mismo que lo evadido por el mecanismo de refacturación. Es decir y entre los dos dispositivos juntos, más o menos diez veces lo que el todo el estado argentino invierte al año. Algo más: se le pregunta al autor del estudio: “¿Por qué es tan fácil la evasión fiscal?”. Responde: “Porque las reglas de la Organización Mundial del Comercio permiten a los exportadores declarar lo que se les antoja en sus declaraciones aduaneras”. Y explica luego como a ese organismo, al igual que a los otros, lo manejan los países más poderosos.

En todo caso, al régimen amplio de giro de utilidades de multinacionales hacia las casas matrices que tenemos, hay que agregarle que hasta 2012 se permitía una generosa capacidad de atesoramiento de dólares. El famoso cepo, parcial y correctamente levantado a principios de 2014 para aquella parte de la clase media que cumple con dos venturosas condiciones: llegar a ahorrar unos mangos, y moverse en la economía formalizada. Como ya veremos, levantar el (poroso) cepo remanente, el de los ricos, es un punto clave de las demandas del capital.

Por último, es fundamental tomar nota del siguiente mecanismo: cuando los formadores de precios inflacionan, aumentan sus ingresos y, al menos en el corto plazo, sus ganancias en pesos. Y cuando existe un régimen amplio de transferencia de utilidades y una generosa capacidad de atesoramiento, lo que resulta es que los grandes jugadores obtienen más dólares por sus ganancias. Por supuesto, este mecanismo lleva al cantado final de la devaluación. Pero, mientras tanto, mientras quebrás al Central, quien te quita lo bailado. Y lo fugado. Algún día se mirará hacia atrás y se leerá que nuestros estados les daban, sin chistar, cuantos dólares pidieran a los causantes de la inflación. Y no podrán creerlo. Pero llueve sobre mojado– es lo que pasa con las siempre angustiosamente lentas historias de emancipación de los pueblos.

7 – La Deuda Eterna

Los pagos de deuda son, por supuesto, la sangría más clásica de las varias sangrías que caracterizan nuestra economía. En 2013, el sector público realizó pagos por capital e intereses de deuda por 8000 millones de dólares. Durante lo que resta del 2014, “el Gobierno necesitaría divisas para hacer frente a pagos por casi 4.000 millones; para el 2015 subirían a algo menos de USD 11.000 millones, mientras que en el 2016 se reducen a USD 4.600 millones y vuelven a crecer en 2017 hasta 9.000 millones”. A esto hay que agregar que “los nuevos servicios generados por el arreglo con el Club de París y con los bonos otorgados a Repsol por la expropiación de YPF. En conjunto, se estima que ambos acuerdos implicarían pagos de unos USD 900 millones adicionales en 2014, y luego un promedio de USD 2.300 millones más por año en el período 2015-2017”. Si se extiende el plazo hasta 2024, el monto total de recuperar YPF y de pagar las muy viejas deudas del Club de Paris llega a 17.300 millones de dólares. Esto incluye un pago de 650 millones a hacer ahorita nomás, en julio, correspondientes al primer pago cash que se acordó con el Club de París. Gracias, privatizadores y endeudadores seriales de las décadas perdidas.

Cabe aclarar que estas cifras no incluyen eventuales pagos del “cupón PBI” en caso de que la economía crezca fuerte; ni las deudas provinciales (que están en torno a diez mil millones); ni juicios pendientes en el Ciadi; ni por supuesto a la deuda en manos de los holdouts, incluyendo a los buitres. Tampoco los vencimientos de deuda en pesos, que en los próximos tres años serán más de cinco mil millones de dólares, pero que no afectan la balanza de pagos de manera directa.

No debe haber deporte más flagelante que el comparar los pagos de deuda con las expresiones más bellas de la estatalidad. Pero hay que hacerlo, aunque sea un poco, para no perder la perspectiva. Sólo dos ejemplos de políticas anunciadas este año: el Fondear, un gran fideicomiso que tendrá fuerte impacto, lanzado para ampliar y flexibilizar la oferta de créditos para proyectos estratégicos, tecnológicos y economías regionales, contará con un financiamiento aproximado de mil millones de dólares. La nueva moratoria jubilatoria anunciada hace pocos días, que le dará cobertura social a medio millón de personas, le demandará al estado menos de 1500 millones de dólares por año. Si querés llorar, llorá.

En todo caso, es sabido que gracias al fuerte crecimiento y la casi total interrupción de la toma de deuda desde el default de 2001, el endeudamiento público en términos del PBI ha disminuido considerablemente. Un útil gráfico comparativo puede verse aquí, que también muestra el relativo bajo nivel de endeudamiento privado. Sin embargo, es importante comprender que analizar el endeudamiento en términos de PBI es sólo otra más de las infinitas tácticas distractivas que usan, algunas ya desde la escuela, en este caso ya desde la universidad. De hecho, hacer eso es el equivalente a analizar la capacidad de pago de una persona en función de su flujo anual de ingresos, en lugar de su superávit neto. Se puede ganar buen dinero, pero si las cuentas dan negativas, la deuda habrá que pagarla con más deuda. A menos que hayas tenido la previsión de bajar los otros gastos, claro. Como los de educación, salud o esparcimiento, ponéle.

8 – Dilema clave

Repasando: si el balance de divisas da negativo, entonces o disminuyen las reservas del BC o aumenta la deuda. Como ejemplo sirve recordar que el gobierno de Carlos Menem asumió con poco más de tres mil millones de dólares de reservas y una deuda externa de 28 puntos del PBI. Al pasarle el bastón enjoyado a Fernando De la Rúa, las reservas estaban en unos aparentemente saludables 33 mil millones. Pero la deuda superaba 75% del PBI. El trágico vértigo que siguió a esa farsa lo conocemos bien.

Cuando el BC agota sus reservas y no puede o no quiere ya tomar deuda, se ve obligado a desistir de la paridad fija del tipo de cambio. Es decir, debe devaluar. Pero, nada de real hay en ese remedio: “las devaluaciones aplicadas en nuestro país tuvieron consecuencias recesivas en materia de actividad económica y regresivas en términos de distribución del ingreso (…) los episodios fueron respuesta de última instancia, y no lograron corregir los problemas estructurales de la economía. Las crisis en la balanza de pagos siempre tendieron a reaparecer”.

El mismo artículo explica que “las devaluaciones que ocurrieron durante el proceso de la industrialización por sustitución de importaciones fueron precedidas por déficit en la balanza comercial (en 1958, -2,5% del PBI; en 1962, -2,8; y en 1975, -3,7), originados por el deterioro en los términos de intercambio (NdR: los precios de lo que vendemos y compramos). En ninguno de esos tres eventos la carga de los intereses de la deuda era significativa. Las devaluaciones por crisis financieras de la fase neoliberal tuvieron otra dinámica: la salida de capitales por pago de la deuda constituyó el principal factor explicativo de los desequilibrios externos (en 1981 y 1989 fue equivalente a 2,8% del PBI, y en 2002, 5,1%)”.

Ese es nuestro prontuario. En lo referido al presente, las cosas no lucen bien. Vale la pena detenerse en el tercer gráfico aquí abajo, y observar como en los últimos años los pagos de deuda y la fuga de capitales (ya sea por expatriación de ganancias o por atesoramiento), sumados al debilitamiento del balance comercial, desangraron las reservas del BC (una caída de doce mil millones sólo en 2013). En cuanto al presente año, la cuenta corriente registró un déficit de USD 3.300 millones en el primer trimestre. Las reservas hoy realmente disponibles alcanzan para cubrir pagos de deuda por sólo dos años (recordemos que desde el pago al FMI en 2006 hemos utilizado con este fin más de 40 mil millones de la alcancía).

Y no podremos profundizar aquí en la cuestión, pero al balance del Central hay que agregarle otro tipo de deuda, que es aquella que toma con los bancos para que estos le entreguen los pesos “sobrantes”. Esto es: si el BC no ofrece un interés lo suficientemente atractivo, esos pesos se van al dólar. Al dólar blue, en nuestro caso, dado el cepo remanente para los poseedores de muchos pesos (y de yapa, por supuesto, se van a depósitos bancarios, tentados por la tasa, muchos pesos clasemedieros que se irían a inversión, generando así menos crecimiento). Ese stock de esta deuda del BC con los bancos ya roza los 200.000 millones en nuestra moneda, cifra que supera en un 84% los $107.000 millones que había hace doce meses. Los intereses de estos papeles rendirán unos 50.000 millones anuales. Que trabajo curioso, ese de ser banquero.

Otra fuente de pesos que necesitarán ser esterilizados son aquellos originados en el déficit fiscal, que ha ido creciendo en los últimos años hasta llegar, en 2013, a 22 mil millones de pesos. No tener superávit fiscal permanente es una de las más grandes debilidades de nuestra economía. Pero visto lo que cuesta expandir al estado en estas pampas, es una ingenuidad gritar indignación frente al deterioro fiscal. Dicho esto, expandir la capacidad de absorber las megarentas de ciertos sectores -como lo fue por ejemplo la estatización de las AFJP- es seguramente la principal materia pendiente, la principal deuda, de la política económica K. Si tuviéramos suficiente superávit, con el sobrante pagaríamos, por ejemplo, la deuda que hemos heredado, sin debilitar así las reservas del Central.

De todos modos, las reservas del BC se debilitan no sólo por deuda sino también, como hemos visto, por su contracara, la fuga de capitales. Que sólo en los primeros cinco años de Cristina fue de 80 mil millones de dolorosos verdes. Y llegamos así entonces al dilema clave de la política económica argenta actual: ¿qué hacer frente a la escasez de las reservas en el BC? ¿Reforzaremos los mecanismos que impiden las transferencias de ganancias al exterior? ¿Mantendremos el cepo a las compras de dólares superiores a los dos mil dólares mensuales? ¿O saldremos, como tantas veces antes, de una crisis de deuda con más endeudamiento?

9 – “Los yanquis nos van a cagar”

Y a todo esto, parió la abuela. Desde el Norte nos avisan que no festejemos tanto eso de que a partir de 2018 mejoran las cuentas: queda mucha deuda por pagar todavía. Pero que no panda el cúnico: cómo nos avisan -diariamente y desde el 16 de junio – las “fuentes” de la “prensa” local, los buitres quieren negociar. Se quieren sentar a tomar un café.

Se está analizando el tema exhaustivamente en estos días, así que sólo repasemos algunos puntos: 1) “el mundo viene preparándose para reestructurar las deudas de muchos países ahogados por el peso de sus pasivos en el marco de una crisis internacional que, a esta altura, ha superado a sus antecesoras con holgura”. Ergo somos la señal de mercado del momento. Qué honor; 2) “las negociaciones se deberían extender (con acuerdo entre las partes) durante seis meses, hasta llegar a enero de 2015, cuando ya no se aplique la cláusula RUFO. Esto es lo que, por ahora y con prudencia, ensaya el Gobierno para la hora de eventualmente tener abierta una rueda de negociaciones” (nota: hoy jueves 26, en 678, Carlos Heller dijo que la ley cerrojo anularía la cláusula RUFO. Si tiene razón, todo este tema luce aún más complicado); 3) “por lo pronto, la cifra en cuestión pasa por los 7.000 millones de dólares, que son los papeles en default que tienen legislación Nueva York. El resto, hasta completar los USD 15.000 millones, se encuentra bajo leyes europeas o japonesas. (…) El pago podría realizarse teniendo en cuenta ese efecto posterior (sobre el precio de los nuevos bonos de deuda). Esto provocaría que la emisión de bonos rondaría los USD 5.000 millones”.

Un par más: 4) Un poco de historia siempre hace bien: “fue así que Argentina se encontró frente a una deuda a causa de la imposibilidad de pagar a los exportadores de Estados Unidos con libras esterlinas, por no contar con su libre disponibilidad por el bloqueo unilateral, decidido por Gran Bretaña a pesar de los tratados que firmó y en los cuales creyó nuestro gobierno. (…) El objetivo era claro: generar una imagen de desprestigio del gobierno argentino, presentándolo como moroso en sus compromisos internacionales y bloquear todo programa de desarrollo en el país, no obstante las libras depositadas que cubrían la totalidad de las compras”; y, para cerrar, 5) «esta situación tiene relación con el hallazgo de Vaca Muerta, porque lo que van a querer comerle el petróleo a la Argentina por nada. Y van a terminar planteando que paguen la deuda con esos recursos naturales. (…) Que el enfrentamiento sea global, con América y no solo con Argentina”.

10. Lo que ellos quieren

Ante todo, y en palabras de un funcionario europeo que vino hace poco a lobear al Río de la Plata, “hay aspectos pendientes a resolver, como los límites impuestos por el gobierno federal a las expatriaciones de ganancias”. Pero, desde ya, él y todos ellos bien saben que “sin cambios en la legislación liberal sobre regulación del capital extranjero es esperable que, ante una eventual flexibilización en el acceso a dólares, la repatriación de utilidades hacia las casas centrales vaya a registrar un alza importante”. Y esa alza importante con algo habrá que financiarla. Veamos que proponen.

“El próximo presidente volverá a tener acceso a los mercados y podrá juntar, entre Nación, provincias y empresas, 60 mil millones de deuda. No puedo imaginarme un mejor trabajo” dice un mediático especialista de la City. Lo que sí, agrega, “levantar los controles de divisas (NdR: el cepo) será esencial para convencer al capital extranjero de retornar al país. (…) Si no lo hace esta administración, debería ser la primera cosa que haga el próximo presidente”. Y Sergio Massa debe leer los cables de Bloomberg, porque al día siguiente dijo que, si llega a ser presidente, unificar el mercado de cambios y levantar el cepo será “una cuestión de semanas”. Y sí. Y si decías en cuestión de horas también te creíamos.

Algo similar parecen pensar los supuestos asesores económicos de un mediático gobernador, que piden “volver a emitir deuda voluntaria a más tardar en febrero/marzo del año que viene. Unos USD 10 a 15 mil millones frescos”. Y un economista de un equipo siempre muy consultado por los medios no le da tantas vueltas: “La solución ideal sería poder patear todo hacia adelante, emitiendo deuda”. Se aprecia la sinceridad, che.

El tema de los buitres, por supuesto, va incluido en el paquete: “Argentina podría normalizar su situación con los tenedores de los bonos en default sin gastar un dólar de las reservas del BC. Podría ofrecer saldar las deudas con nuevos bonos (…) lo que le permitiría al país continuar su reinserción en el mercado internacional”.

Muchxs hablan de la buena tasa que ofrecen los mercados, tasas bajas. En fin, parece que hace falta recordarles que, en los setentas, “en un contexto de petrodólares, los bancos internacionales ofrecían créditos a tasas bajas, y la deuda externa de estos años se tomó a una tasa de interés menor al 6%, que a comienzos de los ochenta subió a más del 16% debido a cambios en la economía mundial”. Dicho sea de paso, son unos cuantos los que predicen suba de tasas mundiales a partir de 2015 (aunque luce difícil, en realidad, dada la profundidad de la crisis).

Y después, están quienes son incluso menos sutiles. Primero, un protagonista habitual de los medios, que se pregunta: “¿qué le hace una mancha más al tigre y emitir otra vez deuda externa por otros USD 15.000 millones? Total, ahora los que nos prestan son buitres buenos…hasta que algún día por el malgasto público, no podamos pagarles, y sean buitres a secas”. Y segundo, una nueva imperdible editorial de La Naci que, sin mencionar una sola vez el lado oscuro del endeudamiento público, dice que este es el camino a elegir, “una sana política que recupere las condiciones para reponer reservas”.

Tomar deuda para reponer las reservas, nos dicen. Porque, aclara un prestigioso economista, “la futura devaluación hasta el final del mandato de Cristina dependerá de cuántos dólares puedan conseguir afuera para financiar el déficit”. O, si por razones ideológicas se prefieren las palabras de un ex ministro de la Alianza, “cualquier situación que coquetee con el default aumentará el desempleo y la pobreza, por la escasez de dólares, y elevará la inflación y profundizará la recesión”. Y agrega, en la misma entrevista: “está amenazado un récord de doce años consecutivos sin crisis violentas, récord que no se registra en el país desde hace cuarenta años”. Quién hubiera dicho, che, que ese record está amenazado. Parece que es bien grave lo de la escasez de dólares nomás.

Lo que sí, el economista del mes de Ámbito tiene que revisar sus técnicas de interpretación de discursos. Dice: “Y mágicamente, el Banco Central pasó de vendedor a comprador de divisas en el mercado cambiario. Parece ser que, al final, los ocho ataques contra las reservas que denunciaba Cristina que había sufrido durante su gestión eran un problema de tasas de interés y exceso de pesos, no una conspiración”. Pero, amigazo, si justamente de esa “conspiración” hablaba la compañera Presidenta.

11. Intangible Apetito

Un “economista para América Latina” de la calificadora de riesgo Standard & Poor’s –también Subsecretario de Financiamiento en Argentina en los 90 y luego integrante de varias firmas de Wall Street- argumenta: “no se podrá volver a crecer con fuerza si no se adopta una reforma fiscal que incluya reducciones del gasto público y de la carga tributaria. Aun si la economía, por el lado de la demanda, pudiera repuntar, uno no puede esperar una gran adición al crecimiento, ya que eso depende de las condiciones de negocios. (…) El problema más importante no es la capacidad de financiar los déficits, un tema que se arregla amigándose con el mundo y abriendo la frontera a los organismos de crédito, sino bajando el tamaño del gasto público, que aumentó 13 puntos porcentuales y que hay que reducirlo a la mitad”.

Le preguntan entonces, ¿bajar la inflación depende de una cuestión fiscal? “Sí, y lamentablemente eso derivará en un atraso de los salarios, las jubilaciones y la inversión pública”. Y le vuelven a preguntar: “Porque parece haber apetito de inversores extranjeros…”. Responde: “Sí, porque hay apetito para renovar la deuda existente, por sus altos rendimientos”.

Y con esto podemos saltar brevemente a la geopolítica y finalmente comprender que es lo que realmente separa a los dos modelos sudacas en vibrante pugna: “La Alianza del Pacífico está demostrando ser más resistente a las crisis, refleja un compromiso firme con el modelo de libre mercado que ha adoptado y, sobre todo, goza de un intangible, que es la credibilidad. El Mercosur puede cambiar dentro de un tiempo y abrirse más a los mercados internacionales, pero va bastante rezagado”.

12. La inflación, parte 2

Primero. La principal causa de la inflación es la escasez de dólares para las elites. Estaría bueno entonces que no sigan abundando lo “análisis desde la izquierda”, que una y otra vez repiten (a menudo tan cínicamente cómodos, ahí en TN o en Infobae), que “las inyecciones de dinero presionan sobre los precios”. Es obvio que se puede correr al kirchnerismo por izquierda. Pero es útil sólo si se lo hace con la verdad.

Segundo. Un economista clarinista argumenta que nada cambió realmente en el modelo económico desde la devalueta de enero. Y dice: “parece necesario que se nos explique lo siguiente: si la maxi devaluación de enero puso en evidencia que la estrategia de política económica que se venía siguiendo estaba agotada, ¿qué ocurrió desde enero hasta ahora que hizo que esa estrategia volviera a ser viable?”. Mirá, licenciado, la respuesta te va a (falsamente) sorprender: lo que más cambió, en realidad, y al menos hasta ahora, es la aparición de Precios Cuidados.

Tercero. Por eso, si no tomamos deuda, irán por ellos, los PC. Y no es raro que empiecen con los medicamentos, producto de demanda inelástica si los hay. Ya hace unos meses nos enterábamos que “los medicamentos aumentaron hasta 160% en marzo respecto del mismo mes del 2013 (…) Los que más subieron son los más demandados». Más precisamente: “los que mayores incrementos tuvieron en sus tarifas fueron Decadrón, Nopucid y Amoxidal. En el primer caso, el remedio pasó de costar $ 27 a $ 70, lo cual representa un aumento del 160%, mientras que en el segundo, la suba fue del 150%, ya que un año atrás costaba $20 y actualmente $50. El Amoxidal, por su parte, tuvo un aumento del 130%, debido a que en marzo de 2013 costaba $ 26 y ahora, $ 60”. Y parece que el envión del golpe inflacionario de fines del ’13 a los laboratorios les pegó fuerte: en el primer bimestre del año, el podio de aumentos fue para medicamentos, con 22%. Y luego, unas semanas después, esta misma semana de hecho, la Presidenta denuncia que «los aumentos de precios de medicamentos de las últimas semanas no estuvieron justificados por el alza de los costos en la cadena productiva». Y agregó que «entre el 13 y el 26 de mayo, 39 de los 45 laboratorios más importantes del país registraron aumentos similares y simultáneos«. Es que es la emisión, vistes.

13. ¿Qué hacer?

Qué pregunta, qué difícil. Podemos comenzar haciéndonos algunas preguntas. Hace unos días el ministro Axel Kicillof dijo que “entre las medidas que se tomaron fue modificar la posibilidad de los bancos de tener una cartera en dólares muy grande”. La primera pregunta entonces es, y sin dejar de reconocer el mérito de la medida, ¿cómo pudimos tardar tanto en cambiar esto? Algo que además les dejó una ganancia a los bancos de seis mil millones de pesos. Otra, nos dice el gran Kici, en la misma entrevista: “este año la cosecha viene bien, las liquidaciones también… No hay un terreno fértil para intentos desestabilizadores”. Pero la prensa independiente avisa esta semana: “Soja: retienen sin vender el 60% de la cosecha récord”. Aunque también es cierto que el artículo concluye así: “quizás sea una buena noticia para el Gobierno. La Fundación Mediterránea estimó que las ventas de soja se reactivarán durante el segundo semestre del año”. Época tradicionalmente escasa de dólares de exportaciones. Veremos.

Otra cosa que puede hacerse es no continuar repitiendo argumentos como “incrementar el consumo popular e incluir a los humildes tiene un inevitable costo inflacionario”. Cómo intentamos argumentar aquí, no es inevitable. Lo que sí, es bien difícil. Casi lo más difícil que, al menos en estos tiempos y en estos pagos, puede intentar la gente elegida por medio del voto para mejorar las condiciones de vida del pueblo. Para aclarar el punto, permítase una digresión, este diálogo con el Pepe Mujica:

–“¿Quién manda entonces? – le preguntan.

–Los grandes poderes financieros. Ya no es el perro el que mueve la cola, sino la cola la que mueve al perro.

–¿Y usted le dice esto a los jefes de Estado o los presidentes con los que se reúne?

–Sí.

–¿Y qué le dicen?

–Me dan la razón, pero miran para otro lado. Cultivan la ilusión de volver a ser presidentes, no se atreven a pegarle al enemigo más fuerte que existe. Disimulan, pero somos juguetes”.

Claro que podría decírsele al viejo sabio que su gobierno no expandió mucho que digamos al estado. Pero ya, alguien seguro va a decir ahora que no todo en la vida es verde dólar.

Otra cosa. Parece clave establecer un Precios Cuidados de Insumos Difundidos. Esos “precios que no se ven, los precios que están detrás de los precios que vemos”.

Lo de los buitres enseña que hay que “revisar los Tratados Bilaterales de Inversión firmados con 59 países, que significaron también una cesión de soberanía jurídica a favor del Ciadi, tribunal arbitral dependiente del Banco Mundial, en litigios con multinacionales”.

Y perdón, ¿es muy ingenuo plantear que los futuros acuerdos en Vaca Muerta no se hagan con jurisdicción foránea? Y ya sabemos que opinan lxs liberales al respecto. Es al kirchnerismo que interpelamos: ¿realmente no estamos en posición de negociar eso? Y lo mismo con las emisiones de deuda. Además, en realidad, si lo pensamos, ambas medidas fortalecerían al peso.

Más preguntas difíciles, pero la política es difícil, a menos que te haya tocado ser luxemburgués/a. ¿Cómo es posible esto?: “hasta el año pasado, un convenio de doble tributación ofrecía zonas grises para que grandes empresas como Massalin Particulares (la subsidiaria de la tabacalera norteamericana que produce y comercializa las marcas Philip Morris y Marlboro), eludieran el pago de impuestos en Argentina y maximizaran su rentabilidad”.

Y vamos más profundo. Una compañera nos contaba cosas de los países finlandeses: “Ayer leí que Suecia fija precios con una cadena estatal de supermercados. Eso sin mencionar que la venta de alcohol y medicamentos la monopoliza el estado, y los alquileres están absolutamente regulados”. Y agregaba, sospechamos y esperamos que con comprensible exceso de pesimismo: “El problema es que la clase media en este país se tira en contra absolutamente de las regulaciones, como pasa con Precios Cuidados”. En todo caso, de eso, y de pocas cosas más que eso, se trata la batalla cultural.

Para cerrar, decía el Jefe de Gabinete, Jorge Capitanich, hace unos días: «hoy en Argentina hay una contradicción fundamental: democracia vs. corporaciones. (…) Hay un país visible y uno invisible. El visible es la democracia, el surgido por voluntad popular, y el invisible se da a través de las corporaciones que buscan condicionar corporativamente al Poder Judicial y a los gobiernos. Un dirigente con coraje rinde cuentas al pueblo que lo vota y no a las corporaciones».

—– 0 —–

+ Bonus track #1: Ellos

a) “Las instituciones de América Latina son precisamente el resultado de inequidades de la época colonial y la exitosa puja de elites muy minoritarias para mantener sus privilegios. Los datos muestran, por ejemplo, una clara relación inversa entre la desigualdad y los años en los que el derecho al voto se extiende a toda la población. Las temerosas elites no invierten en capital humano. De hecho, en realidad suprimen todo peligroso intento de acumulación de capital humano entre las masas. La persistencia de la desigualdad es, de acuerdo a este modelo, el resultado esperado de las elites actuando para mantener sus privilegios a lo largo de las décadas, incluso de los siglos”.

b) “Las causas del atraso estuvieron -y están todavía- en el maridaje de las clases dominantes tradicionales con la subordinación externa y con la explotación clasista interna. Ellas lucraban con la asociación a intereses extranjeros, y con la apropiación de los excedentes producidos por los trabajadores, no dejando a éstos sino un mínimo indispensable para reponer su capacidad laboral […] Nuestra primera tarea es deshacer esta estructura constructiva que sólo genera un crecimiento deformado.”

c) “Los bancos centrales en general operan en secreto. No podemos mirar sus libros de contabilidad. Reuters tuvo que hacer un gran juicio para para que la Fed (NdR, el banco central de USA) revele los 16 billones de dólares que prestó a los bancos y las empresas más grandes desde 2008. (…) En la página de la Fed, podemos ver que se autopresenta así: “A la Fed se la considera una banca independiente porque sus políticas monetarias no tienen que ser aprobadas ni por el Presidente ni por nadie. No recibe fondos del Congreso, y los mandatos de sus integrantes de la Junta Directiva van mucho más allá de los mandatos presidenciales y legislativos””. Ok. Say no more, Fed.

d) El que sí dijo algo más fue Alan Greenspan, jefe de la Fed por largos años, y uno de los principales responsables de que, cuando al principio del gobierno de Bush hijo la economía necesitaba un suave descanso, para beneficiar a los republicanos bajaran las tasas, inflando así los precios de todo. Y llevando así (también gracias a los cambios de reglas financieras de un poco antes) primero a las burbujas, luego a la implosión de 2007, y ahora a los actuales y pronto a los próximos colapsos de deuda de tres cuartos del mundo desarrollado -mundo hoy efectivamente quebrado por impagables deudas públicas y privadas, por ahora sostenido a flote con emisión de moneda espuria. Cuestión que dijo, el señor Greenspan: “para ser sincero, en lo que concierne a la Fed, no importa quien está en la Casa Blanca. No hay agencias del estado que puedan torcer nuestras decisiones”.

e) Pero ya hacia 2013, el señor Greenspan luce algo arrepentido. Dijo: “El modelo falló. El modelo de la Fed falló, el del FMI falló, estoy seguro de que el del Goldman Sachs también se equivocó. (…) Hay un problema tramposo que no sabemos cómo solucionar, y sobre el que ni siquiera hablamos, que es el ascenso inexorable de lo que significan las finanzas, y los seguros sobre las finanzas, sobre el producto bruto”.

f) Es bueno saber que, en estos días que los dólares y los yenes y los euros en realidad no valen nada, los bancos centrales invierten sus monedas con la misma lógica de cualquier hijx de vecinx: “el banco central suizo tiene 15% de sus reservas extranjeras, o sea 72 mil millones de dólares, invertidas en acciones de empresas”. Empresas: eso sí vale algo. Casi tanto como el gas de Vaca Muerta.

g) “La clave para su éxito es que controlarían y manipularían los sistemas monetarios de otras naciones, a la vez que hacían parecer que esos sistemas estaban en realidad bajo control de los gobiernos. (…) La mayor parte de las disparadas inflacionarias de las “banana republics” fue causada no por gobiernos nacionales imprimiendo moneda para las necesidades de sus países, sino por especuladores globales que atacan las monedas, devaluándolas en los mercados internacionales”.

h) Allá por los años 20, New York tuvo un alcalde bastante populista. Le decían Red Mike, o Miguelito el Rojo. Dijo una vez: “los banqueros internacionales crearon los bancos centrales. Los usan para meter a los estados en ciclos infinitos de endeudamiento, del cual no hay escape. La deuda pública es una manera de sacarnos dinero a todxs de manera legítima, para de ahí transferirla al gobierno, y de ahí a los bolsillos de los ultra-ricos”. Exacto, Miguelito. Y podría entonces decirse que lo que anda pasando es que las democracias vienen buscando apropiarse de las rentas que dejan los bancos centrales. Y de su contracara, que es tener una moneda estable y fuerte. En eso estamos hace rato, y por largo rato estaremos. Pero atenti, porque allá en el Norte, allá donde tienen los fierros, el banco central es totalmente independiente.

+ Bonus track #2: En la facultad

Al ser consultado sobre la postura del Gobierno, que acusa a las grandes empresas de ser las culpables de la inflación, el presidente de Unilever dijo: “Creo que no. Estudié en la facultad que la inflación es producto de la cantidad de circulante en el mercado dividido la cantidad de bienes. Yo no cambié rotundamente la cantidad de bienes y no emito dinero”.

Nos preguntamos qué dirán en su facultad con respecto a las infinitas emisiones de dólares, yenes y ahora también euros, sin inflación. Pero no hace falta. Sospechamos que la respuesta real está acá, un poco más adelante en la entrevista: “Es una combinación de factores el producto de la inflación que tenemos hoy, producto de un modelo que apuntala hacia el consumo y, en algún momento, se empiezan a disparar las cifras”.

Con eso sí estamos de acuerdo.

+ Bonus track #3: La Cultura del Trabajo y de la Educación

Hace poco entrevistaron al último candidato a vicepresidente de la UCR. La entrevista, titulada “Hay que eliminar el cepo para minimizar la recesión”, sirve de resumen para lo argumentado en este post. Lo que sigue es todo textual:

. Si insisten con armar una fiesta de consumo, vamos a armar una especulación cambiaria;

. Hay que bajar las retenciones, y también el IVA. Y para mantener la brecha fiscal mientras el gasto público sigue siendo muy alto, hay que aprovechar el bajísimo nivel de endeudamiento para financiarla. Si la Argentina tuviera una relación deuda PBI del 30% con los privados, en vez del 10%, significaría que podríamos tener USD 80.000 millones de deuda en los próximos años; si estuviera ese dinero, nadie estaría hablando del dólar.

. Me gustaría que el ministro, en vez de quejarse de los que criticamos los Precios Cuidados, diga cuál es su meta de inflación para este año. (NdR: es decir, cuanto están autorizados a inflacionar los formadores de precios, este año).

. Después de 2015 será sumamente manejable la macroeconomía, pero complicado en términos sociales, porque hay una población que cree que se puede comer sin trabajar, así que el desafío es recrear la cultura del trabajo, y de la educación.

Imagen: http://en.wikipedia.org/wiki/Dollar_coin_(United_States)#mediaviewer/File:LineartPresRev.png

2 comentarios en «Lo que ellos quieren»